Проблемное лето позади

Мы выходим из летнего периода, который был богат на рыночные события. Мы видели падение аргентинского песо на 50% с начала года, а турецкая лира потеряла 38% стоимости по сравнению с долларом США. Это привело к крупной распродаже государственных облигаций этих стран. Несмотря на то, что создалась видимость стабилизации ситуации, реальность продолжает настораживать. Политическая неопределенность в Турции все еще отпугивает инвесторов. А в Аргентине может не хватить кредитной линии МВФ в размере 57,1 млрд долларов, чтобы страна смогла выбраться из своих политических и экономических проблем.

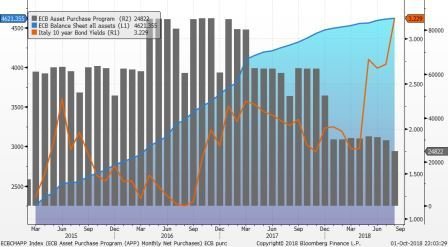

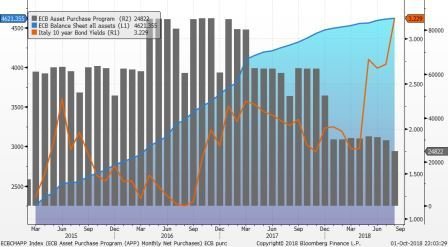

В то же время в Европе растет напряженность между Италией и ЕС по вопросам бюджета на 2019 год. Многие недоумевают, действительно ли столь «красочный» диалог между Еврокомиссией и средиземноморской страной ведется о размере дефицита, или же речь идет о более глубоких претензиях, из-за которых Италия может пойти на исключительные меры, направленные против ЕС, не исключающие проведения референдума о выходе из экономического сообщества.

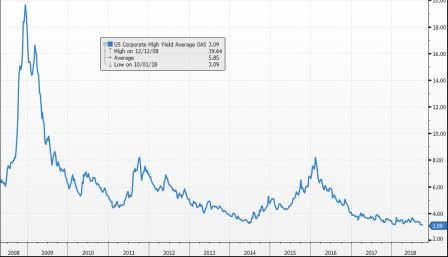

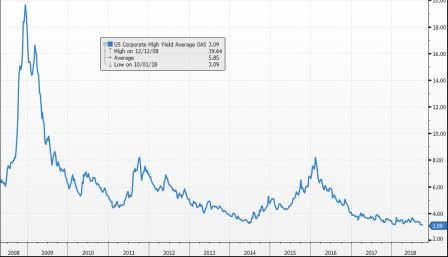

Наконец, в США мы регулярно наблюдаем излишнюю уверенность главы ФРС Джерома Пауэлла, который продолжает закручивать экономические гайки. Однако, хотя процентные ставки в США растут, спреды корпоративных облигаций остаются в узком диапазоне, из-за чего многие гадают, не этот ли пузырь лопнет следующим.

Хрупкость и противоречивость финансового рынка начинают выходить на поверхность, и, хотя кредитные спреды будут находиться под серьезным давлением в четвертом квартале, мы не ожидаем увидеть существенную распродажу до тех пор, пока экономика США не замедлится и не возьмет курс на рецессию. Это должно дать инвесторам достаточно времени, чтобы оценить свои риски и подготовиться к возможному падению в 2019-2020 гг. В настоящее время рынок все еще предлагает возможности, особенно в короткой части кривой, и инвесторы могут использовать всплески волатильности для покупки хороших активов по лучшей цене.

Развивающиеся рынки: Долговая «золотая жила» должна иссякнуть

Начиная с финансового кризиса 2008 года и до сегодняшнего дня развивающиеся рынки пользовались преимуществами низких ключевых ставок, а лишенные дохода инвесторы выпускали все больше долговых инструментов в твердой валюте, основная часть которых пришлась на американский доллар.

Увы, при сохранении сильной позиции доллара США и при том, что ФРС продолжает повышать процентные ставки, развивающиеся рынки ходят по лезвию ножа, и равновесие может нарушиться из-за двух основных рисков: выплаты по процентным ставкам, которая все больше осложняется обесценением национальных валют по отношению к доллару США, а также рефинансирования существующего долга, которое все больше дорожает по мере роста процентных ставок в США, особенно сильно влияя на те страны, где преобладают ценные бумаги с короткими сроками погашения (например, Аргентина).

Волатильность, которая «ударила» по Аргентине и Турции прошедшим летом, – это лишь начало. Хотя распродажа была обусловлена двумя совершенно разными причинами (в первом случае – валютным кризисом, во втором – политическими противоречиями с США), результаты были одинаковые: очень сильная распродажа местной валюты, а также государственных и корпоративных облигаций этих стран. Это предполагает, что, независимо от того, на какую сферу придется давление – политическую или экономическую – развивающиеся рынки достигли пика, а теперь у них один путь – вниз.

Эти события были достаточно тревожными, но наиболее беспокоит то, что при скромном отскоке местных валют (при этом оставшихся в целом слабыми, что отражает слабость экономики этих стран) облигации в твердой валюте проявили уверенную тенденцию к восстановлению роста. Это означает, что инвесторы сохраняют уверенность в том, что «эпизоды волатильности», подобные тем, которые наблюдались летом, являются отдельными случаями, которые можно устранить и которые представляют возможности для покупки. И они снова верят центральным банкам, которые годами поддерживали цены на активы благодаря своему огромному балансу.

Однако мы считаем, что неверно полагать, будто низкая волатильность нескольких последних лет будет длиться неопределенный срок и что случаи с Аргентиной и Турцией показывают, что мы, вероятно, приближаемся к концу поздней фазы экономического цикла, когда можно ожидать большей волатильности на развивающихся рынках.

Возможная торговая война может ухудшить данную ситуацию, ведь переход к антиглобализационным мерам может серьезно отразиться на росте развивающихся рынков.

Исходя из этих причин, мы сохраним осторожность в отношении развивающихся рынков до конца этого года.

ЕЦБ медленно «закручивает гайки» на фоне политического кризиса

Наконец, после нескольких лет количественного смягчения глава ЕЦБ Марио Драги готов потихоньку «закручивать гайки» в экономике, будучи уверенным, что еврозона восстанавливается и что поддержка со стороны ЕЦБ больше не нужна. Однако, хотя с экономической точки зрения ситуация улучшилась, политические риски возникают в связи с той же самой стратегией, которая привела к восстановлению Еврозоны – мерами жесткой экономии.

Европейские популисты — это сила, которая проявляет все большее несогласие с мерами жесткой экономии Еврокомиссии, и это стало наибольшей угрозой для ЕС после мирового финансового кризиса 2008 года.

Мы полагаем, что в четвертом квартале доходность по европейским государственным облигациям будет подвержена риску того, что требования итальянского правительства к Европейской комиссии не только не будут находиться в рамках дискуссии по бюджету 2019 года, но также будут связаны с эскалацией напряжения, так как Италия дала четко понять, что не собирается придерживаться правил, установленных Брюсселем.

Забавно, что именно тогда, когда периферии нужна поддержка ЕЦБ, Драги вдвое сокращает баланс банка, из-за чего государственные облигации европейских стран проявляют более активную динамику. И даже когда согласие по итальянскому бюджету на 2019 год уже будет достигнуто, государственные облигации Италии останутся волатильными, поскольку политическая напряженность в ЕС останется высокой.

Кроме того, если агентство Moody’s снизит рейтинг в конце октября, расширение спреда между итальянскими облигациями ВТР и немецкими Bunds может привести к масштабной распродаже итальянских корпоративных облигаций и облигаций, например, Греции и Испании.

Хотя итальянское правительство и будет «крепким орешком» для внешнего воздействия, мы полагаем, что «Италэкзит» невозможен.

Итальянская экономика сильно зависит от зоны евро, и единая европейская валюта сильно усложняет потенциальный выход Италии из ЕС. Это делает невозможным для партий реализовать такой сценарий, не рискуя при этом потерять значительную часть избирателей, которые окажутся в значительно более слабой позиции, чем когда она были в ЕС.

Поэтому распродажа на периферии представляет собой риск в краткосрочной перспективе, однако в долгосрочной перспективе это является возможностью. В этой области могут быть интересные возможности для инвесторов, лишенных доходности, ведь ценность высококлассных облигаций падает.

Высокая доходность в США: время отказываться от долгосрочных облигаций

Как видно на Рисунке 1, спреды между высокодоходными облигациями США расширились наименее сильно среди облигаций инвестиционного класса и, конечно, развивающихся рынков, из-за чего мусорные облигации становятся лидерами на рынке облигаций с фиксированной доходностью с начала года.

Это можно объяснить сочетанием уверенности инвесторов в экономике и того, что выпуск высокодоходных облигаций находится на минимуме с 2010 года. Но это недостаточно хорошие причины для того, чтобы «держаться» за рискованные активы при росте процентных ставок, и пока неясно, сколько продлится укрепление экономики США до рецессии. Как и на развивающихся рынках, рефинансирование долга является здесь наибольшим риском для более слабых корпоративных облигаций в данный момент.

Хотя мы считаем, что риски не проявятся сию минуту, инвесторам сейчас следовало бы пересмотреть отношение к своим мусорным облигациям.

Текущие штрафные процентные ставки все еще ниже 3% для высокодоходных кредитов, и такой прогноз не должен измениться в этом году или в первой половине следующего года, поэтому краткосрочные высокодоходные корпоративные облигации сохраняют привлекательность.

Облигации с более долгим сроком погашения – это совсем другая история. Хотя в оставшиеся месяцы до конца года будет наблюдаться уверенный рост благодаря политике Трампа, мы ожидаем, что это прекратится в какой-то момент в следующем году, ведь рост инфляции потребует от ФРС более быстрого подъема ставок, тем самым приводя к замедлению экономического роста в США.

Мы видим отрицательные перспективы для долгосрочных облигаций с более низкими ставками и считаем, что в 4 квартале есть прекрасная возможность сократить количество этих облигаций, поскольку оценка будет поддерживаться текущей динамикой в экономике, а в начале следующего года уже должна произойти коррекция в данной сфере (позже в 2019 году возрастает вероятность дефолта). На это указывает агентство Moody’s в одном из своих отчетов.

Вывод

Мы ожидаем, что рынок ценных бумаг с фиксированным доходом сохранит волатильность в этом квартале. Но при хорошем экономическом фоне и таких же настроениях на рынке мы можем ожидать восстановления после различных проявлений волатильности. Это не значит, что возникает возможность для входа в новые рискованные позиции. Наступает поздняя стадия экономического цикла, и периоды волатильности будут относительно адекватными до того, как произойдет большая распродажа. Поэтому мы считаем, что сейчас идеальное время для монетизации рисковых позиций и переоценки существующего распределения активов.

В долгосрочной перспективе мы даем неблагоприятный прогноз по развивающимся рынкам и мусорным облигациям США, ведь пока доллар чувствует себя уверенно, происходит закручивание гаек в экономике, а рост постепенно замедляется. Мы ожидаем, что ослабевшие развивающиеся рынки окажутся в ловушке ликвидности.

В краткосрочной перспективе мы не ждем хорошей динамики государственных облигаций в странах европейской периферии, ведь она также останется под давлением политической и экономической неопределенности в Европе. Италия станет катализатором для возможной более масштабной распродажи в этой сфере, поскольку такой высокой напряженности в истории отношений между этой средиземноморской страной и ЕС еще не наблюдалось. В долгосрочной перспективе, однако, мы оптимистично настроены в отношении отдельных банков на периферии, а также компаний, ценные бумаги которых переоцениваются и торгуются дешевле своих европейских аналогов в связи с текущей политической нестабильностью.

В целом, мы считаем, что 4 квартал – это идеальное время для инвесторов для того, чтобы оценить, насколько устойчивы их стратегии в среднесрочной перспективе и, соответственно, начать принимать меры, чтобы определить свое поведение на поздней стадии экономического цикла, так как он медленно перетекает в рецессию.

Альтеа Спиноцци, специалист по инструментам с фиксированной доходностью Saxo Bank

О Saxo Bank

Группа компаний Saxo Bank Group (Saxo) – это ведущий специалист в области комплексной онлайн-торговли и инвестиций, предлагающий полный спектр инвестиций, торговых технологий, инструментов и стратегий.

Группа компаний Saxo Bank Group (Saxo) – это ведущий специалист в области комплексной онлайн-торговли и инвестиций, предлагающий полный спектр инвестиций, торговых технологий, инструментов и стратегий.

В течение 25 лет миссией Saxo является демократизация инвестиций и торговли, предоставляющая клиентам компании комплексный доступ к глобальным рынкам капитала через технологии и экспертизу.

Будучи полностью лицензированным и регулируемым банком, Saxo предлагает своим частным клиентам возможность торговать широким спектром активов на мировых финансовых рынках с единого маржинального счета на различных устройствах. Кроме того, Saxo предлагает институциональным клиентам, например, банкам или мультиактивным брокерам, услуги прайм-брокера и торговые технологии, поддерживающие полную цепочку создания стоимости, предоставляя услугу «Банковское обслуживание» (BaaS).

Удостоенные наград торговые платформы Saxo доступны более чем на 20 языках, они лежат в основе технической инфраструктуры более чем 100 финансовых институтов во всем мире.

Saxo основан в 1992 году, главный офис банка расположен в Копенгагене, всего в банке работает более 1500 сотрудников в различных финансовых центрах мира, включая Лондон, Сингапур, Париж, Цюрих, Дубай и Токио. Офис, обслуживающий клиентов из Центральной и Восточной Европы, находится в Праге.

Просмотров материала: 1 175

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()